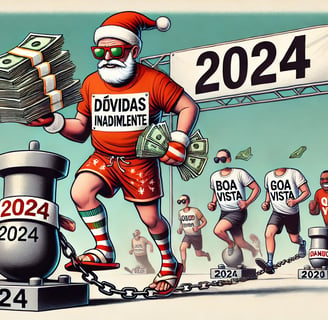

Retrospectiva 2024: Transformações no Mercado de Cobrança e Lições para o Futuro

O ano de 2024 trouxe mudanças significativas para o mercado de cobrança, moldando um novo cenário para executivos, gestores e profissionais comprometidos com a eficiência, a excelência e o foco no cliente. Da economia aos avanços tecnológicos, passando por programas governamentais e pela educação financeira, cada movimento trouxe desafios e oportunidades que merecem reflexão.

REGULARIZAÇÃO DE DÍVIDASFINANÇAS

Nádia Lanny Lopes

12/26/20245 min ler

O Cenário Econômico: Oportunidades e Riscos

O mercado de cobrança em 2024 foi profundamente impactado pelo contexto econômico global e nacional. A desaceleração do crescimento global, combinada com incertezas em mercados emergentes, pressionou empresas a reverem suas estratégias de crédito e recuperação. No Brasil, a inflação controlada e a redução gradual das taxas de juros abriram espaço para uma recuperação tímida da atividade econômica. Porém, o endividamento das famílias permaneceu elevado, exigindo maior criatividade das áreas de cobrança.

O que aprendemos?

Personalização é fundamental: Em um cenário de endividamento, entender o perfil do cliente e suas capacidades reais de pagamento tornou-se ainda mais crítico.

Educação financeira: Empresas que investiram em orientar os consumidores sobre como administrar suas finanças colheram benefícios tanto em recuperação quanto em fidelização.

O Papel do Governo e Regulações

O governo brasileiro lançou novos programas de renegociação, como o Desenrola Brasil, que impactaram diretamente a dinâmica do mercado de cobrança. Embora tenha facilitado o acesso de milhões de pessoas a condições mais favoráveis para quitação de dívidas, o programa foi criticado por ignorar a "mão invisível" do mercado de Adam Smith. Ao intervir de forma direta e estabelecer condições padronizadas, o governo desconsiderou a capacidade natural do mercado de equilibrar oferta e demanda por renegociações por meio da concorrência e da negociação individualizada.

Apesar disso, o Desenrola Brasil trouxe à tona a necessidade de repensar políticas de crédito e cobrança, demonstrando que ações públicas e privadas precisam caminhar juntas para alcançar resultados sustentáveis.

Além disso, 2024 marcou a entrada em vigor da obrigatoriedade de ações de educação financeira promovidas por instituições financeiras. Essas iniciativas foram regulamentadas para garantir que consumidores tivessem acesso a informações e ferramentas para gerenciar suas finanças pessoais de maneira mais eficiente. Bancos e fintechs desenvolveram programas educacionais, webinars e conteúdos interativos que ajudaram a prevenir inadimplência e fortalecer a confiança dos clientes.

Por fim, novas regulamentações sobre privacidade de dados, alinhadas à LGPD, demandaram investimentos em compliance e segurança. Garantir que os dados dos clientes estivessem protegidos foi não apenas uma obrigação legal, mas também uma oportunidade de construir confiança em um momento delicado.

O que aprendemos?

Adaptação regulatória é diferencial competitivo: Empresas que se alinharam rapidamente às mudanças legais e integraram programas governamentais à sua estratégia ganharam eficiência operacional e se destacaram no mercado.

Confiança é o novo ativo: Transparência nas práticas de cobrança é agora um fator essencial para manter boas relações com os clientes.

Educação Financeira: Um Pilar de Sustentabilidade

Em 2024, a educação financeira se consolidou como um dos pilares fundamentais para a sustentabilidade do mercado de crédito e cobrança no Brasil. Diversas iniciativas e regulamentações reforçaram a importância de capacitar os consumidores para a tomada de decisões financeiras conscientes. Entre os principais marcos, destacam-se:

Projeto de Lei 2747/24

Este projeto, ainda em análise na Câmara dos Deputados, propõe a inclusão da educação financeira como disciplina obrigatória no currículo das escolas públicas e particulares. Caso aprovado, representará um grande passo para preparar as novas gerações para gerenciar suas finanças de forma responsável.Resolução Conjunta nº 8 de 2023

Desde julho de 2024, todas as instituições autorizadas pelo Banco Central são obrigadas a oferecer medidas de educação financeira para seus clientes. Essas iniciativas incluem simuladores, materiais informativos e orientações personalizadas, impactando diretamente a relação das instituições com os consumidores.Lei 14.690, de 2023

Essa lei delegou ao Conselho Monetário Nacional (CMN) e ao Banco Central a responsabilidade de regulamentar medidas de educação financeira no país. O resultado foi uma maior uniformidade nas práticas e um alinhamento estratégico com as diretrizes da Estratégia Nacional de Educação Financeira (ENEF).Estratégia Nacional de Educação Financeira (ENEF)

A ENEF continuou a desempenhar um papel crucial, promovendo campanhas de conscientização e consolidando parcerias entre governo, setor privado e sociedade civil. O foco foi preparar os consumidores para o uso responsável do crédito, incentivando o planejamento financeiro como uma prática essencial.

Impactos no mercado de cobrança

A educação financeira contribuiu diretamente para a redução da inadimplência ao capacitar consumidores a negociarem suas dívidas de maneira mais estruturada. Instituições que investiram nessas iniciativas também fortaleceram a confiança de seus clientes, aumentando a fidelização.

O que aprendemos?

Prevenção é a chave: A educação financeira não é apenas um benefício para o consumidor, mas uma ferramenta estratégica para as empresas evitarem a inadimplência antes que ela aconteça.

Inclusão financeira: Capacitar os consumidores para gerir suas finanças permite uma integração mais ampla no mercado formal de crédito.

Relações de confiança: Consumidores mais educados financeiramente confiam mais nas instituições, fortalecendo o relacionamento a longo prazo.

Transformação Tecnológica: O Ano da Automação, IA e do Autoatendimento

Em 2024, o avanço tecnológico foi um divisor de águas no mercado de cobrança. Empresas líderes no setor apostaram em ferramentas de machine learning e análises preditivas para segmentar clientes com maior precisão.

A Inteligência Artificial (IA) se destacou como uma aliada indispensável, sendo utilizada não apenas para personalizar abordagens de cobrança, mas também para prever comportamentos de inadimplência com maior assertividade. Além disso, a IA foi integrada a chatbots avançados, permitindo negociações automatizadas e atendimento de alta qualidade para demandas triviais, garantindo agilidade e eficiência no contato com clientes.

O autoatendimento também foi uma grande estrela do ano, com melhorias significativas nos sistemas de URA (Unidade de Resposta Audível) e chatbots. Esses canais não apenas aumentaram a eficiência ao resolver questões triviais, mas também permitiram negociações personalizadas para clientes com maior probabilidade de pagamento.

Outro ponto de destaque foi o uso de inteligência preditiva para antecipar comportamentos de inadimplência. Ao combinar dados históricos e comportamentais, muitas empresas conseguiram atuar preventivamente, reduzindo os índices de inadimplência antes que se tornassem críticos.

O que aprendemos?

Automação inteligente é aliada: O uso de tecnologia bem implementada reduziu custos operacionais e melhorou a experiência do cliente.

Dados são o novo ouro: Análises preditivas não são apenas uma tendência, mas uma necessidade para melhorar a tomada de decisões.

IA agrega valor: Ferramentas de IA potencializaram tanto a eficiência quanto a personalização no contato com os clientes.

Foco do Cliente: Um Novo Paradigma

O consumidor de 2024 exigiu, mais do que nunca, empatia e soluções personalizadas. Empresas que colocaram o cliente no centro de suas estratégias de cobrança saíram à frente, utilizando canais integrados e linguagens humanizadas para estabelecer conexões genuínas.

A cobrança deixou de ser apenas uma tentativa de recuperar recursos financeiros e passou a ser vista como uma extensão do relacionamento com o cliente. Isso exigiu das empresas uma abordagem mais colaborativa e menos punitiva.

O que aprendemos?

Empatia gera resultados: Escutar o cliente e propor soluções que respeitem sua realidade financeira aumenta as chances de recuperação e fidelização.

Omnicanalidade é essencial: Empresas que ofereceram múltiplos canais de interação conseguiram atender melhor às demandas dos clientes.

Lições para 2025

O mercado de cobrança em 2024 nos mostrou que eficiência e excelência andam lado a lado com a adaptação e a inovação. Executivos e gestores precisam continuar olhando para o futuro com um olhar estratégico, investindo em tecnologia, capacitação e, acima de tudo, no cliente.

No entanto, o final de 2024 trouxe alertas preocupantes: o aumento da taxa de juros, combinado com a alta do dólar, reforça um cenário de pressão para 2025. Esses fatores tendem a agravar o endividamento das famílias e aumentar os desafios para as empresas. Mais do que nunca, será necessário um esforço criativo e excelência operacional para navegar pelas incertezas do próximo ano, garantindo eficiência de custos sem perder o foco no cliente.

Gostou deste artigo? Compartilhe nas suas redes sociais!

Encontre oportunidades em crédito e cobrança.

ANUNCIE CONOSCO

contato@creditncollection.com

BNPBV - Credit n' Collection © 2024. Todos os direitos reservados.